- Masz pytania?

- +48 502 206 626

- kontakt@finansnet.eu

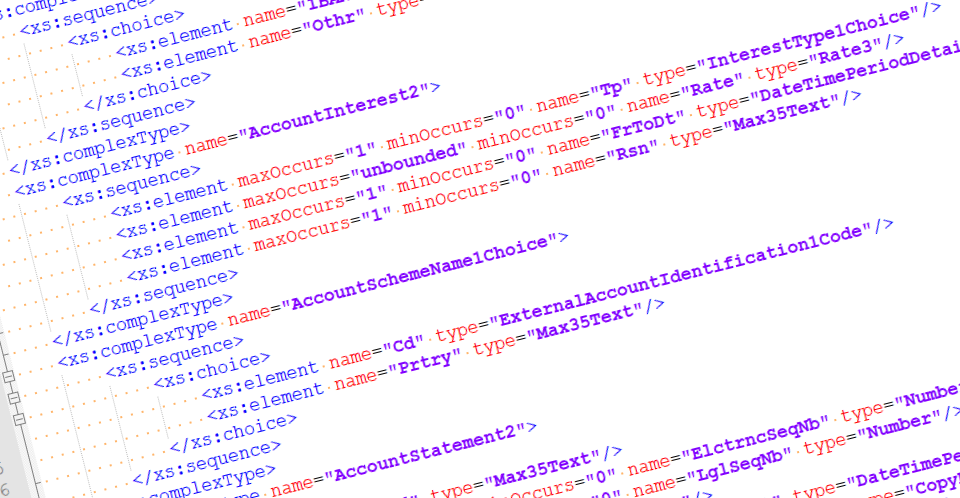

Dzięki systemowi księgowemu FinansNet jest to możliwe. Każdy przysłany mailem dokument, każdy dokument papierowy po jego zeskanowaniu można umieścić w , a w przypadku konieczności bez problemu do niego dotrzeć, przesłać dalej lub wydrukować.

Dzięki systemowi księgowemu FinansNet jest to możliwe. Każdy przysłany mailem dokument, każdy dokument papierowy po jego zeskanowaniu można umieścić w , a w przypadku konieczności bez problemu do niego dotrzeć, przesłać dalej lub wydrukować.

Ale czy faktycznie można pozbyć się wersji papierowej dokumentów? Co na to przepisy? Czy podczas kontroli urząd skarbowy nie zakwestionuje wydruków skanów dokumentów jako dowodów w postępowaniu kontrolnym czy podatkowym?

Sprawdźmy więc co w tej kwestii mówią przepisy. Zacznijmy od Ordynacji podatkowej. Nie znajdziemy w niej jakiś szczególnych unormowań w tym zakresie. W art.180 §1 ustawodawca stwierdza, że jako dowód należy dopuścić wszystko, co może przyczynić się do wyjaśnienia sprawy, a nie jest sprzeczne z prawem. Jeżeli wszystko – to również dokumenty zapisane w postaci elektronicznej.

A co na to ustawa o rachunkowości? Ostatecznie to w oparciu o jej przepisy prowadzimy księgi. W art. 73 ust. 2 czytamy: Z wyłączeniem dokumentów dotyczących przeniesienia praw majątkowych do nieruchomości, powierzenia odpowiedzialności za składniki aktywów, znaczących umów i innych ważnych dokumentów określonych przez kierownika jednostki, po zatwierdzeniu sprawozdania finansowego treść dowodów księgowych może być przeniesiona na informatyczne nośniki danych, pozwalające zachować w trwałej postaci zawartość dowodów. Warunkiem stosowania tej metody przechowywania danych jest posiadanie urządzeń pozwalających na odtworzenie dowodów w postaci wydruku, o ile inne przepisy nie stanowią inaczej.

Jak widać dokument może istnieć wyłącznie w formie elektronicznej dopiero po zatwierdzeniu sprawozdania finansowego. Wynika z tego, że od dokumentów otrzymanych w wersji papierowej nie uwolnimy się w momencie zeskanowania dokumentu do systemu FinansNet, ale dopiero po zatwierdzeniu sprawozdania finansowego za rok obrotowy, którego dokumenty dotyczą. To już dość istotna korzyść. Jeden rok dokumentacji w szafach to nie to samo co pięć lat.

A co w tym temacie mówią przepisy podatkowe? Ustawa o podatku od towarów i usług w art.112a mówi, że podatnicy przechowują: 1) wystawione przez siebie lub w swoim imieniu faktury, w tym faktury wystawione ponownie, 2) otrzymane faktury, w tym faktury wystawione ponownie – w podziale na okresy rozliczeniowe, w sposób zapewniający łatwe ich odszukanie oraz autentyczność pochodzenia, integralność treści i czytelność tych faktur od momentu ich wystawienia lub otrzymania do czasu upływu terminu przedawnienia zobowiązania podatkowego.

W kolejnych ustępach tego artykułu czytamy:

- Podatnicy posiadający siedzibę działalności gospodarczej na terytorium kraju są obowiązani do przechowywania faktur na terytorium kraju.

- Przepisu ust. 2 nie stosuje się, jeżeli faktury są przechowywane poza terytorium kraju w formie elektronicznej w sposób umożliwiający organowi podatkowemu lub organowi kontroli skarbowej, za pomocą środków elektronicznych, dostęp on-line do tych faktur.

- Podatnicy zapewniają organowi podatkowemu lub organowi kontroli skarbowej na żądanie, zgodnie z odrębnymi przepisami, bezzwłoczny dostęp do faktur, o których mowa w ust.1, a w przypadku faktur przechowywanych w formie elektronicznej – również bezzwłoczny ich pobór i przetwarzanie danych w nich zawartych.

Z tych przepisów, a zwłaszcza ust.4 jasno wynika, że przechowywanie faktur w postaci elektronicznej jest dopuszczalne pod warunkiem zapewnienia bezzwłocznego dostępu do nich.

Stanowisko to potwierdza interpretacja z dnia 29 stycznia 2016 r. (IPPP3/4512-1069/15-2/RD) wydana przez Izbę Skarbową w Warszawie, według której organy nie uzależniają prawa do odliczenia VAT naliczonego od rodzaju faktury (papierowa czy elektroniczna) ani od formy, w jakiej jest przechowywana, pod warunkiem, że spełnione są wymogi art. 112a ustawy o VAT przedstawione powyżej.

Ustawa o podatku dochodowym od osób prawnych w art. 9 ust. 1 ogranicza się jedynie do stwierdzenia, że podatnicy są obowiązani do prowadzenia ewidencji rachunkowej, zgodnie z odrębnymi przepisami, w sposób zapewniający określenie wysokości dochodu (straty), podstawy opodatkowania i wysokości należnego podatku za rok podatkowy, a także do uwzględnienia w ewidencji środków trwałych oraz wartości niematerialnych i prawnych informacji niezbędnych do obliczenia wysokości odpisów amortyzacyjnych zgodnie z przepisami art. 16a–16m.

W interpretacji z 19 stycznia 2016 r. (IBPB-1-3/4510-541/15/SK) Izba Skarbowa w Katowicach uznała, że możliwe jest zaliczenie do kosztów uzyskania przychodów wydatków udokumentowanych fakturami, paragonami i innymi dokumentami archiwizowanymi elektronicznie. Zgodnie z tą interpretacją: dokumenty źródłowe stanowiące podstawę do zapisów w księgach rachunkowych można przechowywać w dowolnej formie pod warunkiem, że będą mogły stanowić dowód zaistnienia zdarzenia gospodarczego, ujętego na ich podstawie w księgach rachunkowych. Brak oryginalnego dokumentu źródłowego nie oznacza automatycznie kwalifikowania wydatku udokumentowanego tym dowodem, za niemogący stanowić kosztu uzyskania przychodu. Należy bowiem zwrócić uwagę, że stosownie do art. 180 § 1 ordynacji podatkowej jako dowód należy dopuścić wszystko, co może przyczynić się do wyjaśnienia sprawy, a nie jest sprzeczne z prawem. Dowodami w postępowaniu podatkowym mogą być takie dowody, które mogą być uzupełnione np. w toku postępowania podatkowego, a fakt dokonania transakcji może być potwierdzony u kontrahenta. Wobec powyższego […] sposób przechowywania dokumentów w formie elektronicznej jest wystarczającym dla potrzeb kwalifikacji wydatków spełniających definicję art. 15 ust. 1 updop, bez konieczności przechowywania tych dokumentów w formie papierowej.

Jak z powyższego wynika zarówno ordynacja podatkowa, przepisy podatkowe (VAT, CIT) oraz ustawa o rachunkowości nie zabraniają przechowywania dokumentacji rachunkowej i podatkowej jedynie w formie elektronicznej. Traktują tę formę dokumentów na równi z dokumentami papierowymi, zarówno dla celów ewidencyjnych jak i dowodowych. Dlatego gorąco zachęcamy do pracy z dokumentami elektronicznymi w systemie księgowym FinansNet.